Generative künstliche Intelligenz wird oft mit Kostensenkungsmöglichkeiten und Effizienzsteigerungen verbunden. Das Potenzial der generativen KI geht jedoch weit über Prozessrationalisierungen hinaus. Sie ist ein entscheidender Wachstumsmotor, insbesondere wenn sie sich individualisiert an Privat- und Geschäftskunden richtet. Mit dem Zugang zu großen Datenmengen sind Banken dabei in einer einzigartigen Position, um generative KI zielgenau auf die Bedürfnisse und Anforderungen ihrer Kundschaft zuzuschneiden.

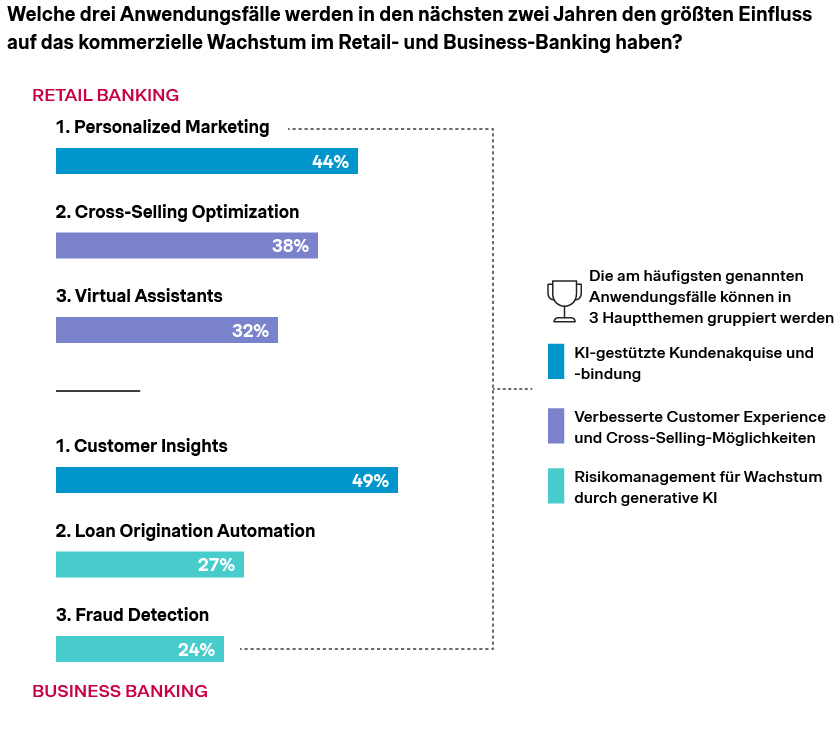

Unsere jüngste Umfrage mit Branchenexperten zur generativen KI hat als Ergebnis die wichtigsten Business Cases für kommerzielles Wachstum in den kommenden zwei Jahren herausgearbeitet. Diese Anwendungsfälle beziehen sich auf Privat- und Geschäftskunden und lassen sich in drei Hauptthemen gruppieren:

- Kundengewinnung und Bindung (mit generativer KI)

- Verbessertes Kundenerlebnis und datengesteuerte Cross-Selling-Möglichkeiten

- Verbessertes Risikomanagement und optimierte Cybersicherheit

Wenn Finanzinstitute evaluieren, in welche Bereiche der KI sie investieren sollen, ist es für sie entscheidend, den Einsatz generativer KI als integralen Bestandteil der Commercial Strategy zu betrachten, um langfristiges Wachstum zu ermöglichen.

Kundengewinnung und Bindung (mit generativer KI)

Durch die Analyse von Finanzdaten, dem Kaufverhalten sowie Social-Media- und Browsing-Aktivitäten kann generative KI in Echtzeit eine dynamische Kundensegmentierung vornehmen. Mit diesem Segmentierungsansatz ergeben sich zahlreiche Möglichkeiten für die Anpassung von Kampagneninhalten und personalisierten Angeboten zu individualisierten Preisen.

Generative KI im Bankwesen senkt nicht nur die Kosten für die Kundengewinnung, sondern beschleunigt auch die Akquisition von Neukunden. Der Einsatz innovativer KI-Modelle, die durch Daten wie Geldflüsse („Flow of Funds“) und Interaktionsmetriken gespeist werden, wird zudem in den nächsten Jahren die Mechanismen im Retailbanking zur Kundenbindung von Grund auf revolutionieren. Da generative KI einzelne abwanderungsgefährdete Kunden frühzeitig identifizieren kann, verschafft sie den Vertriebs- und Betreuungsteams genügend Zeit, Probleme zu adressieren und diese Kunden langfristig an die Bank zu binden.

Ein aktuelles Beispiel stammt von der britischen Digitalbank Monzo, die sich kürzlich eine Bewertung von fünf Milliarden US-Dollar gesichert hat und einen zweiten Versuch vorbereitet, in den US-Markt einzusteigen. Bei Monzo werden Marketingkampagnen mit Hilfe von generativer KI optimiert. Die Digitalbank entwickelt spezifisch Modelle, um die Bereitschaft von Kunden einzuschätzen, zusätzliche Angebote (wie die Eröffnung eines Sparkontos) in Anspruch zu nehmen.

Monzos Modell gibt exakte Auskunft darüber, welcher Kunde welche Werbebotschaft erhalten soll, und führte im Vergleich zu einer entpersonalisierten Massenkommunikation zu deutlich verbesserten Ergebnissen. Die Digitalbank berichtete von einer um bis zu 200 Prozent optimierten Kampagneneffektivität im Vergleich zum traditionellen breitgestreuten Targeting.

Verbessertes Kundenerlebnis und datengesteuerte Cross-Selling-Möglichkeiten

Die digitalen Kunden von heute erwarten von Banken innovative und kundenorientierte Dienstleistungen, genauso wie sie auch in anderen Branchen angeboten werden. Generative KI trägt dazu bei, diese Erwartungen zu erfüllen, indem sie das Kundenerlebnis personalisiert, eine 24/7-Verfügbarkeit sicherstellt und einen proaktiven Kundenservice ermöglicht.

Als Musterbeispiel dienen virtuelle Chatbots, die rund um die Uhr ihre Unterstützung anbieten und individuell auf die Bedürfnisse jedes Kunden zugeschnitten werden. Im Gegensatz zu herkömmlichen Chatbots hilft Ihnen die Integration von generativer KI, fortlaufende Erkenntnisse aus den digitalen Interaktionen der Kunden zu gewinnen. Dies wiederum ermöglicht es, die Bedürfnisse der Kunden zu antizipieren und proaktive Beratungsdienste anzubieten. Zudem schafft die generative KI neue Einblicke, welche Produkte zu den Kunden passen könnten, um entsprechende Cross-Selling-Möglichkeiten zu eröffnen.

Der in diesem Jahr eingeführte KI-Assistent von Klarna, der auf OpenAI (ChatGPT) basiert, ist ein gutes Beispiel dafür. Innerhalb eines Monats nach seiner Einführung übernahm der KI-Assistent zwei Drittel der Kundendienst-Chats von Klarna und bewältigte damit die Arbeitslast von 700 Vollzeitmitarbeitern. Durch die Analyse der Interaktionsdaten der Kunden kann Klarna ein besseres Verständnis für die Motivation und die Probleme der Kunden gewinnen. Ziel ist es, durch gezielte und individualisierte Kundenbetreuung, Services und Produktplatzierungen die Kundenzufriedenheit zu steigern.

Verbessertes Risikomanagement und optimierte Cybersicherheit

Durch die Bewertung von Kreditwürdigkeiten (nahezu in Echtzeit) reduziert generative KI das Ausfallrisiko erheblich, um die Leistungsfähigkeit einer Bank insgesamt zu verbessern. Darüber hinaus kann ihre Rolle in der Cybersicherheit, einem Bereich, der in absehbarer Zukunft erheblich wachsen wird, gar nicht hoch genug eingeschätzt werden.

Da die durch Cyberkriminalität verursachten Schäden bis 2028 voraussichtlich bei über 13 Billionen US-Dollar liegen, sind Cyberrisiken nach wie vor hoch auf der Agenda im Bankensektor. Die Fähigkeit der generativen KI, riesige Datensätze in Echtzeit zu analysieren und Muster oder Anomalien zu erkennen, hilft bei der proaktiven Bekämpfung potenzieller Cyberbedrohungen oder digitaler Betrugsmaschen.

Die britische Startup-Bank OakNorth ist ein Vorzeigebeispiel für das Risikomanagement mit generativer KI. Ihr KI-gesteuerter Kreditvergabeansatz führte zu bemerkenswert niedrigen Ausfallraten für kleine und mittelständische Unternehmen (0,07 Prozent im Vergleich zum Branchendurchschnitt von 0,32 Prozent im Jahr 2021). Dazu wurde jedes Unternehmen, das einen Kredit aufgenommen hat, einer detaillierten Analyse zur Kreditwürdigkeit unterzogen, indem große Mengen externer Daten mit den Daten des Kreditnehmers verglichen wurden.

Implementieren Sie generative KI mit der Hilfe unserer Digitalexperten auch in Ihrer Bank

Die Einsatzmöglichkeiten generativer KI im Bankwesen werden ständig erweitert. Die letzten Studienergebnisse von Simon-Kucher zeigen neben den hier diskutierten Anwendungsfällen, dass die KI zudem einen langfristigen Einfluss hat, um Produktinnovationen voranzutreiben, Produkt-Roadmaps zu entwickeln und genauere Geschäftseinblicke durch die Vorhersage von Markttrends zu erhalten.

Die Opportunitätskosten, die entstehen, wenn Sie die Einführung generativer KI zu lange aufschieben, werden angesichts der raschen Einführung durch Branchenführer erheblich sein. Bei der Entwicklung bzw. Ausdetaillierung Ihrer KI-Strategie ist es dabei von entscheidender Bedeutung, dass die Vision und das Ambitionsniveau im Einklang ist mit Ihrer Commercial Strategy.

Unser Simon-Kucher Banking-Team hilft Ihnen dabei, neue Wachstumschancen durch den Einsatz von KI zu erschließen. Mit unserer Branchenerfahrung sowie eigenen digitalen Fähigkeiten helfen wir bei der Ausdetaillierung einzelner Anwendungsfälle bis hin zur Entwicklung Ihrer KI-Strategien.

Sind auch Sie bereit zu entdecken, wie generative KI das Wachstum in Ihrer Bank nachhaltig fördern kann?

Kontaktieren Sie uns noch heute! Und seien Sie gespannt auf den nächsten Artikel dieser Mini-Serie, in dem wir uns mit Anwendungsfällen generativer KI aus anderen Finanzbereichen wie Payments sowie Wealth und Asset Management befassen werden.

Keep an eye out for the next article in this series, where we delve into the use cases of generative AI in other financial services sectors, such as payments and wealth and asset management.

Explore all the Generative AI Insights here

See how Simon-Kucher supports organizations on integrating Generative AI into their commercial strategy here