Bei Simon-Kucher führen wir regelmäßig Studien durch, um die Bedürfnisse von Kunden im Bereich Investments, Wealth- und Asset-Management zu ermitteln. Wir erkennen dabei einen klaren Trend: Kunden wünschen sich hybride Anlageberatung – also eine Mischung aus digitaler und persönlicher Beratung.

- Unsere aktuelle Studie in der DACH-Region zeigt, dass fast 50 Prozent der befragten, beratungsaffinen Kunden sich mehr hybride Beratungsangebote wünschen.

- Jüngere Kunden nutzen digitale Kanäle zwar stärker, doch 65 Prozent der Kunden, die aktiv in Aktien und ETFs investieren, möchten parallel weiterhin persönlichen Kontakt zu einem persönlichen Berater haben.

Hybride Beratung macht genau das möglich. Die Anbieter sollten daher schon heute ein Modell entwickeln, das den Marktbedürfnissen entspricht. Entscheidend ist dabei, die richtige Beratung zur richtigen Zeit und zum richtigen Preis über den bevorzugten Kanal anzubieten. Dies wird in Zukunft ein wichtiger Faktor hinsichtlich Wettbewerbsfähigkeit und Marktwachstum sein.

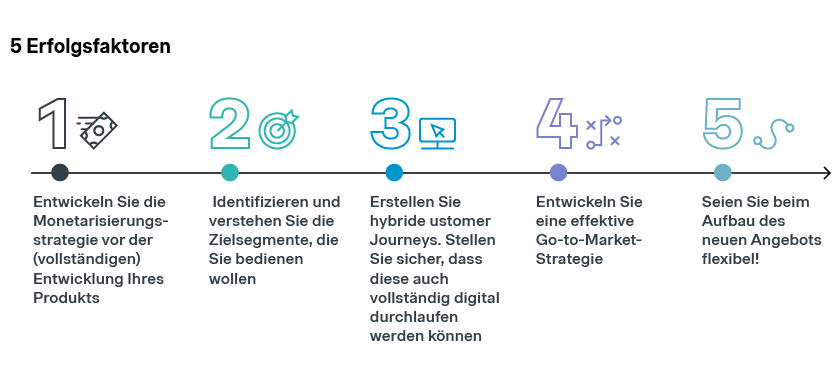

Auf der Grundlage unserer Projekte haben wir fünf Schlüsselfaktoren identifiziert, die bei der Entwicklung eines erfolgreichen hybriden Beratungsmodells berücksichtigt werden sollten.

Fünf Schritte zu einem erfolgreichen hybriden Beratungs- und Vertriebsmodell

1. Monetarisierungsstrategie vor (finaler) Produktentwicklung festlegen

Ein häufiger Fehler bei Innovationen ist es, die Monetarisierung zu spät zu berücksichtigen. Das Risiko besteht darin, dass die Bereitstellungskosten nicht mit der Zahlungsbereitschaft der Kunden übereinstimmen. Für einen erfolgversprechenden Ansatz ist es daher notwendig, zunächst die Zahlungsbereitschaft der Kunden für Beratungsleistungen zu bestimmen und dann zu überlegen, wie diese Leistungen profitabel angeboten werden können. Wenn mit der Frage der Monetarisierung begonnen wird, kann die Frage des Produktdesigns klarer und erfolgreicher gestaltet werden. Eine umfassende Monetarisierungsstrategie muss dabei mehrere Aspekte berücksichtigen:

- Auswahl der richtigen Angebotsstruktur: Bei der Festlegung der richtigen Angebotsstruktur ist es wichtig zu verstehen, ob unterschiedliche Kundengruppen ähnliche Bedürfnisse haben. In diesem Fall können spezifische Pakete geschnürt werden. Andernfalls ist ein „à-la-carte“-Ansatz erforderlich. Die richtige Angebotsstruktur erleichtert allen Kunden den Auswahlprozess und erhöht das Monetarisierungspotenzial für den jeweiligen Anbieter.

- Festlegung des richtigen Preismodells: Bei der Auswahl der Metriken, auf Basis derer den Kunden Gebühren für die Beratung in Rechnung gestellt werden (z. B. Fixbeträge oder Gebühren, die als Prozentsatz der Plattform-Assets berechnet werden), müssen verschiedene Faktoren berücksichtigt werden. Dazu gehören Kundenpräferenzen, regulatorische Vorschriften sowie die Geschäfts- und Monetarisierungsziele des Anbieters. Auch kurz- und langfristige Faktoren müssen miteinbezogen werden. Abo-Gebühren bieten die höchste Transparenz für den Kunden und eine bessere Planbarkeit der Erträge für die Plattform. Allerdings erlauben prozentuale Gebühren eine deutlich bessere Skalierung der Erträge im Laufe der Zeit.

- Messung der Zahlungsbereitschaft der Kunden: Es ist wichtig zu verstehen und zu messen, für welche „Features“ einer hybriden Beratungslösung Kunden eine große Zahlungsbereitschaft zeigen und wie sich diese ggf. zwischen den Segmenten unterscheidet. Da es sich um ein neues Angebot mit sehr unterschiedlichen Produkten auf dem Markt handelt, sollten Marktstandards nicht als alleiniges Kriterium die Preisfindung anleiten. Daher ist es wichtig herauszufinden, was der Zielkunde für das plattformspezifische Beratungsangebot zu zahlen bereit ist.

2. Zielsegmente klar definieren und verstehen

Unterschiedliche Kundengruppen haben unterschiedliche Beratungsbedürfnisse und können mit unterschiedlichen Vertriebsstrategien angesprochen werden. Daher sollten die spezifischen Kundengruppen und deren Beratungsbedürfnisse klar definiert werden. Dabei sind nicht nur die spezifischen Bedürfnisse der Kunden in bestimmten Lebensphasen zu berücksichtigen und zu analysieren, sondern auch das finanzielle Vorwissen und das Vermögen. Für eine effektive Segmentierung müssen folglich viele Faktoren berücksichtigt werden.

Unsere Erfahrung zeigt, dass einer der Hauptgründe, warum neue Beratungsangebote scheitern, darin liegt, die primären Pain Points und Präferenzen der spezifischen Zielkundensegmente zu vernachlässigen. Nur unter Berücksichtigung der Bedürfnisse, Verhaltensweisen (z. B. der Produktnutzung), Präferenzen und finanziellen Ziele der Kundensegmente kann ein relevantes Angebot entwickelt werden.

Aus diesem Grund empfehlen wir unseren Kunden stets, Kundenbefragungen durchzuführen. Diese helfen, die Kernzielgruppen für ein hybrides Angebot zu validieren und deren Prioritäten zu verstehen.

3. Hybride Customer Journeys „Digital First“ gestalten

Die Möglichkeit und Flexibilität, bei Bedarf persönliche Unterstützung zu erhalten, sind in einem hybriden Modell essenziell. Digitale Angebote sind jedoch im Vergleich zur persönlichen Beratung stark skalierbar und zugänglich. Sie ermöglichen den Anbietern, eine größere Kundenbasis ohne signifikante Ressourcenbeschränkungen zu bedienen.

Wir empfehlen unseren Kunden daher grundsätzlich, hybride Angebote mit einem „Digital-First“-Ansatz zu gestalten, bei dem die Kunden die gesamte Customer Journey vollständig digital durchlaufen können. Persönliche Unterstützung kann (entweder mit oder ohne Preispremium) für Kunden angeboten werden, die zusätzliche Unterstützung benötigen. Ein solches Modell kombiniert tendenziell das „Beste aus beiden Welten“ in Bezug auf die Effizienz und das Kundenerlebnis.

In anderen Situationen hingegen, in denen ein persönlicher Kontakt die Wahrscheinlichkeit eines Verkaufsabschlusses oder einer zusätzlichen Investition erhöht, können Anbieter jedoch bewusst persönliche Beratungselemente, Kundenansprachen und Möglichkeiten zum Remote-Selling in den Prozess integrieren.

4. Effektive Go-to-Market-Strategie entwickeln und umsetzen

Nachdem das Wertversprechen und die Zielgruppen klar definiert sind, ist es wichtig, eine gut strukturierte und erfolgreiche Go-to-Market-Strategie zu entwickeln und umzusetzen. Diese sollte idealerweise Folgendes umfassen:

- Eine überzeugende Markenpositionierung, die die eindeutigen Vorteile des Angebots kommuniziert und klare Messaging-Strategien entwickelt, die bei der (jungen) Zielgruppe gut ankommen.

- Strategien zur Nachfragegenerierung, einschließlich Awareness-Kampagnen und Empfehlungsprogrammen, um Interesse und Begeisterung für das Angebot zu wecken.

- Maßgeschneiderte Botschaften, geeignete Vertriebskanäle und spezifische Taktiken für jede Phase der Customer Journey und jedes Segment.

5. Bei der Entwicklung einer neuen Lösung flexibel und agil bleiben

Anbieter, die das Ziel verfolgen, künftig exzellente hybride Beratungslösungen zu offerieren, sollten die internen IT-/Entwicklungskapazitäten Ihrer Organisation verstehen, um Stärken und Schwächen frühzeitig zu identifizieren. Darunter fallen technische Expertise, verfügbare Ressourcen und die bestehende IT-Infrastruktur. Eine der wichtigsten Fragen hierbei ist, ob alle Komponenten der Lösung innerhalb der bestehenden Organisation und im vorgegebenen Zeitrahmen und Umfang entwickelt werden können oder ob eine Zusammenarbeit mit einem externen Partner sinnvoll ist.

Nach der Identifikation der Elemente, die externe Unterstützung erfordern, sollte die Bildung strategischer Partnerschaften mit FinTech- oder Technologieanbietern in Betracht gezogen werden. Unserer Erfahrung nach kann die Zusammenarbeit mit den richtigen Partnern die Time-to-Market signifikant beschleunigen, Entwicklungsrisiken minimieren und die Gesamtkosten senken.

Wir betonen stets, wie wichtig die sorgfältige Auswahl des richtigen Anbieters ist. Bei Simon-Kucher haben wir einen bewährten 4-Stufen-Ansatz, um den richtigen Partner zu finden: Dieser reicht von der Bewertung und Validierung des Zielbilds (z. B. IT-Setup/Status quo, Use Cases, Funktionen) bis hin zur umfassenden Anbieterauswahl. So ermöglichen wir Finanzdienstleistern die bestmögliche Entscheidung bei der Auswahl ihrer Partner.

Entdecken Sie das Potenzial hybrider Beratungslösungen mit Simon-Kucher

Als Anbieter von Wertpapierhandelsangeboten für Privatanleger können Sie Ihre Wettbewerbsfähigkeit steigern und Ihren Marktanteil signifikant ausbauen, indem Sie hybride Beratungs- und Vertriebslösungen einsetzen. So können Sie neue Kunden gewinnen, bestehende Kunden langfristig an sich binden und insgesamt mehr Assets auf Ihre Plattform ziehen.

Flexible und personalisierte Anlageberatungslösungen werden der steigenden Nachfrage gerecht, sichern langfristig die Wettbewerbsfähigkeit und fördern somit nachhaltiges Wachstum.

Wenn Sie Fragen zur hybriden Beratung haben oder die Expertise von Simon-Kucher bei der Entwicklung und Einführung eines erfolgreichen Modells benötigen, stehen wir Ihnen gerne jederzeit zur Verfügung!