Der erste Zinsschritt der EZB nach Jahren der Niedrig- bzw. Negativzinsphase jährt sich demnächst das erste Mal. Die darauffolgende Serie weiterer Zinserhöhungen führt mittlerweile zu deutlich steigender Dynamik bei den Pricing-Entscheidungen der Banken für ihre Passivprodukte. Was jetzt wichtig ist für ein profitables Wachstum bei den Einlagenvolumina.

Die erst kürzlich im Juni 2023 verkündete Leitzinsanhebung der Europäischen Zentralbank stellte die inzwischen achte Zinsanhebung seit Beginn der Zinswende im Juli 2022 dar. Vielen Marktteilnehmern dürfte inzwischen klar sein: Das neue Zinsniveau ist gekommen, um absehbar zu bleiben. Dem erfolgreichen Erhalt und Ausbau der Bruttozinsspanne über das richtige Management der Passivseite kommt eine äußerst strategische Bedeutung zu: Aufgrund der Fristigkeitsunterschiede zwischen den Aktiv- und Passivseiten gerade regionaler Banken, dürfte es einige Zeit dauern, bis sich das erhöhte Zinsniveau auch in einer deutlich gestiegenen Verzinsung des Kredit- und Anleihebestandes niederschlagen wird. Gleichzeitig müssen Einlagenabflüsse und in der Folge der Eintritt schlagend werdender Liquiditäts- oder Zinsänderungsrisiken weitgehend vermieden werden. Erfolgreiches Einlagenmanagement muss also als gut austarierter Prozess über die Zeit verstanden werden. Differenzierung – von der Produktgestaltung, zur Optimierung der Zinshöhe bis hin zur Marktbearbeitung – war in diesem Kontext selten von größerer Bedeutung. Dann kann auch das Ziel des profitablen Einlagenwachstums realisiert werden.

Profitabilität der Bestandseinlagen im Auge behalten

Grundlage für ein profitables Wachstum auf der Einlagenseite ist zunächst das Halten der Bestände mit möglichst niedrigem Zinsaufwand. Dazu ist es wichtig, nicht direkt das gesamte vorab quantifizierte „Budget an Zinsaufwand“ für eine Breitseite an hohen Habenzinsen bei bestehenden Tagesgeld-, Spar- oder Kontoprodukten zu verbrauchen. Den gesamten Kundenbestand völlig undifferenziert mit dem „Gießkannenprinzip“ zu beglücken, ist also keine gute Idee, zumal die Zinselastizität der Kunden äußerst heterogen ist, wie Simon-Kucher Kundenstudien seit 2022 immer wieder belastbar zeigen.

Stattdessen sollte der Einstieg in eine – auch im Wettbewerbsvergleich – attraktive Habenverzinsung im Wesentlichen in neu aufgelegten Produkten erfolgen, in denen sich kein hohes Bestandsvolumen befindet. Ein Beispiel ist im kurzfristigen Bereich das Kündigungsgeld mit fünf Wochen Kündigungsfrist. Die Nutzung eines solchen – zumindest im Privatkundensegment – neuen Produkttyps haben wir direkt schon am Tage der ersten Zinserhöhung im Juli 2022 empfohlen. Mittlerweile hat es sich als neues Standardprodukt etabliert, auch weil es in der Gesamtbanksteuerung klare Vorteile mit sich bringt.

Solche und ähnliche neu aufgelegte Produkte fungieren als sogenannte „interne Notausgänge“ für preissensible Kunden. Das heißt: Die preissensiblen und daher aufmerksamen Kunden finden auch bei ihrer aktuellen Bank („intern“) ein neues Angebot mit einer wirklich wettbewerbsfähigen attraktiven Verzinsung vor und buchen die Gelder innerhalb ihrer Bank aktiv um. Da dieser Weg grundsätzlich einfacher als die Umbuchung der Gelder zu einer anderen Bank („externer Notausgang“) ist, können die Einlagen dieser preissensiblen Kunden mittels eines attraktiven Zinssatzes in der Bank gehalten werden.

Zugleich – und das ist wichtig im Sinne der Profitabilität – verbleibt aber die große träge Masse der weniger preissensiblen Einleger vorerst in den weniger aggressiv verzinsten Bestands-/Altprodukten, da sie die Gelder weder intern noch extern umbuchen. Auch wenn das Zinsniveau weiter steigt, ist hier weiterhin ein deutlicher „Rückstand“ bei den Habenzinsen zu den Marktkonditionen und damit seit Jahren erstmals wieder ein auskömmlicher Konditionenbeitrag Passiv möglich. Vorsichtig sollte man bei Zinssätzen von 0% sein, da sie eine Reaktion von Kunden und Öffentlichkeit provozieren. Im Sinne der Fairness und der Kundenzufriedenheit kann eine gewisse Basisverzinsung in vielen Fällen sinnvoll sein. Ziel sollte es aber sein, eine besonders hohe Marge in den Bestands-/Altprodukten zu realisieren.

Das ist jedoch – wie gesagt – nur möglich, solange im Einlagenportfolio attraktive und durchaus sichtbare „interne Notausgänge“ als Lösungsoption zum internen Umbuchen der Einlagen angeboten werden. Dieser Schritt sollte mittlerweile erfolgt sein. Denn ein Einlagenabfluss sollte auf keinen Fall riskiert werden.

Das Prinzip der Preisdifferenzierung in Abhängigkeit zur Preissensitivität der Kunden sollte also bei der Optimierung des Einlagenportfolios unbedingt berücksichtigt werden. Gesetzt wird hier auf die Selbstselektion der Kunden, die entweder aktiv werden und in neue Produkte umbuchen (höhere Preissensitivität) oder davon absehen (geringere Preissensitivität). Dies ist eine wichtige Grundlage für ein profitables Halten der Einlagen und eine sinnvolle Nutzung des für die Bank je nach Ausgangssituation definierten Zinsaufwands-Budgets.

Neues Portfolio von Einlagenprodukten anlegen – auf Basis einer umfassenden Einlagenstrategie

Ein weiteres wichtiges Gestaltungsprinzip bei der Umsetzung des „internen Notausgangs“-Prinzips ist die Schaffung eines größeren Einlagenproduktportfolios, in dem die Kunden die Wahl zwischen mehreren Optionen haben.

Vor der Zinswende haben Banken ihr Portfolio immer weiter zusammengestrichen und Produkte wie Festgelder, Sparbriefe oder Spareinlagen mit unterschiedlichen Kündigungsfristen weitestgehend abgeschafft. Sie waren aufgrund der Niedrig- und Negativzinsphase faktisch unverkäuflich. Vor dem Hintergrund der Zinswende geht es nun um den Neuaufbau eines differenzierten Angebotsportfolios auf Basis tiefen Kundenverständnisses und unter Berücksichtigung der Anforderungen der Banksteuerung.

Im Fokus der Überlegungen sollte ein Produktportfolio stehen, das für beide Seiten – Kunde und Bank – Nutzen stiftet und ein attraktives Angebot darstellt. Welche Erwartungen haben unterschiedliche Kundensegmente an Einlagenprodukte? Wo besteht die Chance mit „Konzept statt Kondition“ zu punkten? Und was ist heute ökonomisch sinnvoll im Einklang zu Steuerungsprioritäten realisierbar?

Da die Zinsstrukturkurve aktuell bereits am kürzeren Ende auf hohem Niveau steht, können Banken den Kunden schon jetzt für relativ geringe Laufzeiten (im Bereich 1-2 Jahre bzw. Kündigungsgelder >365 Tage) attraktive Konditionen bieten, dabei trotzdem noch passive Konditionenbeiträge realisieren und etwas für die NSFR-Kennzahl tun.

Apropos Basel-III-Liquiditätskennzahlen: Entsprechend den relevanten Fristen für LCR wird ein Kündigungsgeld mit mehr als 30 Tagen Kündigungsfrist (z.B. fünf bis sechs Wochen) zunehmend zu einem wichtigen neuen Standard-Produkt im Portfolio der kurzfristigen Einlagenprodukte. Denn ein solches Produkt bringt Entlastung bei der LCR-Kennziffer bei gleichzeitiger Preisdifferenzierung und erhält bei einer Umbuchung von einem Bestandsprodukt weitgehend die bereits existierende Ablauffiktion zur Entlastung des Zinsänderungsrisikos im Bankbuch. Gerade letzterer Punkt stellt für Institute, welche sich an einer Grenze zur Bildung einer Drohverlustrückstellung für das Bankbuch bewegen, einen erheblichen Vorteil der Verwendung von Kündigungs- anstelle von kurzfristigen Termingeldern als Produktkategorie für den „internen Notausgang“ dar.

Im Sinne einer Optimierung der Einlagen – auch aus bankinterner Steuerungsperspektive – spielen bei den neuen kurzfristigen Einlagenprodukten zudem ein gestaffelter Preistarif und Höchstbeträge eine wichtige Rolle. Neben der durch die Integration von Obergrenzen erreichten Deckelung attraktiver Zinszahlungen auf einen bestimmten Höchstbetrag (z.B. attraktive Zinszahlung auf maximal 100.000 Euro) wirken sich diese auch auf den Konditionenbeitrag aus, da bei Positionen mit unbestimmter Kapitalbindung je nach Größenklasse der verwahrten Volumina unterschiedliche Ablauffiktionen zum Einsatz kommen (Granularitätseffekt). So kann ein Portfolio mit kleinvolumigeren Einlagen als deutlich stabiler angesehen und damit länger administriert werden als sehr große Cash-Positionen, die potenziell gerade nur an der Seitenlinie stehen, um bei entsprechenden Gelegenheiten schnell abdisponiert zu werden.

Prinzip der Differenzierung auch beim Zins innerhalb der Produkte umsetzen

Ein weiteres Gestaltungsprinzip, das es für eine besonders hohe Profitabilität zu berücksichtigen gilt: Neben der Auffächerung der Einlagenproduktpalette sollte auch innerhalb der neu geschaffenen Produkte eine Preisdifferenzierung beim Zinssatz erfolgen. So könnten neben Differenzierungen nach Volumen beispielsweise gemäß dem Grundsatz „Wer viel mit uns macht, bekommt eine bessere Kondition“ echte Hausbank-Kunden, die die Bank über alle Bereiche hinweg nutzen, einen Zinsaufschlag erhalten. Die Intensität der Beziehung spiegelt sich in einem „Hausbank-Status“ wider, der mit weiteren Vorteilen verknüpft werden kann.

Dadurch lassen sich attraktive Zinssätze kommunizieren, die aber nicht ohne Gegenleistung an alle Kunden vergeben werden. Durch die Vermarktung der am oberen Ende der Zinsspanne möglichen Zinsen verbessert sich erfahrungsgemäß die Preiswahrnehmung des Produktes. Gleichzeitig liegt der durchschnittlich gezahlte Zins deutlich unter dem kommunizierten maximal erreichbaren Zinssatz, den nur die loyalsten Kunden erhalten.

Alle Kunden haben jedoch die Chance, sich durch eine Intensivierung der Hausbank-Beziehung einen besseren Zins zu „verdienen“ (Leistung- und Gegenleistungsprinzip). Der daraus resultierende Cross-Selling-Ertrag bei diesen Kunden kann damit dem Deckungsbeitrag des Einlagenproduktes hinzugerechnet werden, was die Profitabilität weiter erhöht. Gleichzeitig steigt mit jedem bei der Hausbank genutzten Produkt mehr auch die Kundenbindung, sodass der Barwert zukünftiger Deckungsbeträge steigt. Die Verbesserung der Produktnutzungsquote wird unserer Ansicht nach eine der strategisch wichtigsten Kennzahlen der nächsten 5-10 Jahre werden, um im steigenden Wettbewerb im Plattformzeitalter dank der hohen Kundenbindung nicht zu große Marktanteilsverluste zu erleiden. Wir sehen, dass die Cross-Selling-Wirkung bei einer Kopplung des Hausbankstatus an die Zinsen nochmal deutlich stärker ist als bei einer Kopplung nur an den Kontopreis. Insofern ergeben sich aktuell gute Chancen für Retail Banken, die Kunden enger an sich zu binden.

Eine solche Differenzierungslogik lässt sich über alle Produkte hinweg konsistent umsetzen und erlaubt dadurch im gesamten Einlagenportfolio eine Kommunikation von sehr attraktiven Konditionen, ohne dabei den durchschnittlichen Einstand zu sehr in die Höhe zu treiben. Da in den gängigen Hausbankprogrammen Neukunden für ca. die ersten 12 Monate mit einem hohen Status starten, ergeben sich gleichzeitig attraktive Neukundenkonditionen, ohne den Bestand zu verärgern. Denn der Bestand kann ja bei intensiver Zusammenarbeit genau die gleichen Zinsen bekommen.

Kunden den richtigen Mix aus Verzinsung und Verfügbarkeit bieten

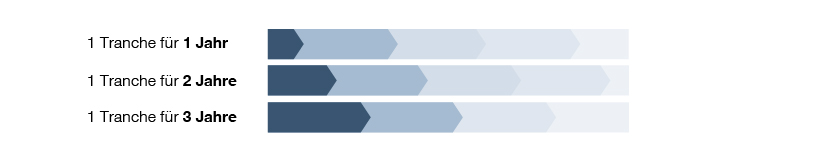

Aus Kundensicht kommt es auf einen guten Mix aus Verzinsung und Verfügbarkeit der Einlagen an. Wenn eine Bank längerfristige Einlagen einsammeln, den Kunden aber gleichzeitig eine hohe Verfügbarkeit der Gelder anbieten, und das Ganze ohne „implizite Optionen“ abbilden will, lohnt ein Blick zurück in vergangene Zeiten mit ähnlichem Zinsniveau wie heute: Damals haben Banken mit sogenannten rollierenden Einlagen-Produkte sehr gute Erfahrungen gemacht. Und auch in diesen Wochen berichten Banken wieder von den Erfolgen bei diesen Produkten. Sie sind eine Alternative zu den mit impliziten Optionen überladenen „Wachstumsspar“-Produkten, die bei falscher Ausgestaltung in der Marktpreisrisikosteuerung erhebliche Probleme verursachen können. Kurz erklärt, wird der Anlagebetrag eines jeden Kunden bei den rollierenden Einlagen- Produkten zum Beispiel in drei Tranchen angelegt:

Nach einem Jahr läuft die erste Tranche aus und wird (wenn keine andere Order des Kunden in einem gewissen Zeitraum erfolgt) technisch automatisch um drei Jahre verlängert. Nach zwei Jahren läuft die zweite Tranche aus und wird (wenn keine andere Order erfolgt) automatisch um drei Jahre verlängert. Das Gleiche passiert mit der 3-Jahres-Tranche, sodass nach drei Jahren eine Kombination von drei 3-Jahresanlagen vorliegt.

So profitiert der Kunde von einem hohen 3-Jahres-Zinssatz, hat aber von Beginn an gleichzeitig jedes Jahr ein Drittel seines Volumens liquide zur Verfügung, ohne dass die Bank dadurch Nachteile hat. Bei der aktuellen Zinsstrukturkurve bietet es sich an, die 1-Jahreslaufzeit ganz besonders attraktiv auszugestalten und damit über die bekannten Konditionen der Wettbewerber im Bereich der 12-Monatskondition zu gehen. Da die 12-Monatskondition an den gleichzeitigen Kauf der 2- und 3-Jahreslaufzeiten gebunden ist, gelingt es im Gegensatz zu den Wettbewerbern, nicht nur 1-Jahreslaufzeiten zu verkaufen, sondern auch 2- und 3-Jahreslaufzeiten, was vielen Banken wichtig ist. Bei letzteren Laufzeiten hat die Verzinsung viel größeren Einfluss auf die Profitabilität des rollierenden Produktes für die Bank als bei der 1-Jahreslaufzeit, sodass man bei der 1-Jahreslaufzeit großzügig sein kann, wenn sie an eine profitable 2- und 3-Jahreslaufzeit gekoppelt ist.

Darüber hinaus sollte der Zins-Verfügbarkeitsmix immer durch eine Kombination von kurzfristigen und längerfristigen Einlagen beraten und gestaltet werden. Dazu bieten sich innovative digitale Einlagenkonfiguratoren als Beratungsunterstützung an. Dort werden die Einlagen zunächst in einen kurzfristig anzulegenden und in einen längerfristig anzulegenden Teil aufgesplittet. Anschließend erfolgt in beiden Teilen dann die Wahl des passenden kurzfristigen bzw. längerfristigen Einlagenprodukts.

Das Verhältnis von Einlagen zu Anleihen klären

Wertpapierkunden, die es aus der Vergangenheit gewohnt waren, neben Aktien auch Anleihen zu halten, sollten auf jeden Fall wieder zu Anleihen beraten werden. Der richtige Mix aus Aktien und Anleihen im Depot ist wieder ein wichtiges Element der Wertpapierberatung. Einlagen jedoch proaktiv in Anleihen zu verlagern bei Kunden ohne selbst geäußerte Anleihen-Affinität steht der Strategie eines profitablen Einlagenwachstums entgegen. Durch Fehlanreize bei den Beratern und durch eine nicht vorhandene Einlagenstrategie haben Banken teils „ohne Not“ Einlagenabflüsse in größerem Umfang in Anleihen verursacht. In der Einlagenstrategie müssen Abgrenzungsfragen zwischen Einlagen- und Wertpapiergeschäft und Fragen der richtigen Vertriebssteuerung und -Incentivierung dringend behandelt und final geklärt werden. Das ist ein wichtiger Baustein für ein profitables Wachstum beim Einlagenvolumen.

Monitoring der Einlagen mit klaren Wenn-Dann-Beziehungen wichtiger Baustein

Sind die Prioritäten des Institutes innerhalb eines umfassenden Zielbildes für das Einlagengeschäft definiert und ein zugehöriges Produktportfolio ausgearbeitet, gilt es das Zielbild in konkrete Steuerungsgrößen zu überführen und den Einsatz des neuen Produktportfolios an diesen auszurichten. Häufig machen wir die Erfahrung, dass bei einer als notwendig angesehen Reaktion auf Veränderungen in den eigenen Einlagenbeständen oder im regionalen Wettbewerbsumfeld unmittelbar eine Anpassung der aktuellen Zinskonditionen diskutiert wird. Die Attraktivität des eigenen Angebotes kann jedoch auch durch die Einführung bzw. Aktivierung neuer, bereits vorbereiteter Produkte erfolgen. Ein sich andeutender Einlagenabfluss kann auch mit Instrumenten der Marktbearbeitung, also Kommunikations- und Vertriebsmaßnahmen gestoppt werden. Diesen Maßnahmen ist gemein, dass diese im Regelfall die Ertragslage weit weniger belasten als direkte Zinsanpassungen.

Anders als Preis- bzw. Zinsanpassungen, die immer den Zeitvorteil der schnellen Umsetzung mit sich bringen, erfordern derartige Maßnahmen eine konzeptionelle Vorbereitung. Insbesondere auch, um im Ernstfall nicht aus der Panik der Situation heraus unüberlegte und somit meist teure Fehlentscheidungen zu treffen. Ein wirksames Werkzeug, das verantwortliche Mitarbeiter bei einem derart durchdachten Einlagenmanagement unterstützt, stellt ein individuell erarbeitetes Steuerungshandbuch dar. Dieses fasst alle denkbaren Maßnahmen, neben Preisanpassungen auch solche im Bereich Vertrieb, Marktbearbeitung und Produkt, mit zu beeinflussenden Kennzahlen aus den Bereichen Liquidität, Profitabilität und Fristigkeit zusammen. Dabei, und das ist entscheidend, wird die Einleitung entsprechender Maßnahmen an den Eintritt vorher definierter Bedingungen geknüpft („Wenn-Dann-Beziehungen“), was vorschnelle Handlungen oder ad-hoc Reaktionen verhindert. Ziel ist es, die jederzeitige Handlungsfähigkeit zu gewährleisten und den Zeitvorteil preislicher Maßnahmen durch eine vorausschauende Vorbereitung zu reduzieren.

Wichtig ist es auch, eine Einlagenflussanalyse in der Bank zu implementieren, um sehen zu können, wie der genaue Einlagenfluss von und zu Wettbewerbern und zwischen alternativen Einlagen- und Anlageprodukten in der Bank ist, auch auf Segmentebene.

Einlagen gezielt von anderen Banken gewinnen

Neben einer möglichst effizienten Verteidigung des eigenen Bestandes gilt es bei einer profitablen Wachstumsstrategie auf der Passivseite ebenfalls Möglichkeiten der Neueinlagengewinnung zu bewerten. Gerade Institute mit einem vorhandenen Aktivüberhang spüren bereits den Bedarf, institutionelle Refinanzierungen durch klassische Kundeneinlagen zu ersetzen. Was für den bereits existierenden Bestand beachten werden sollte, ist auch bei der Neugeldgewinnung essenziell: Auch die Gewinnung neuer Einlagen erfordert eine Differenzierung im Vorgehen. Simon-Kucher Kundenstudien zeigen unterschiedliche Zinsaffinitäten und Wechselbereitschaften. Vor platten Zinsaktionen gilt es die übergeordnete Kunden- und Wachstumsstrategie auszuarbeiten. Dazu gehört es auch Zinshöhen bzw. Preis-/Absatzkurven sowie präferierte Merkmale bei Einlagenprodukten methodisch sauber z.B. über Conjoint-Verfahren zu analysieren, um den richtigen Produkt-Mix für die Neukundengewinnung mit der richtigen Zinshöhe und kalkuliertem Kannibalisierungsrisiko zu entwickeln. Platte Fresh-Money Aktionen können teuer werden und Bestandskunden verärgern. Gleichzeitig besteht immer die Gefahr, dass Gelder schnell wieder abfließen nach Ablauf der gesetzten Bedingungen, wenn der nächste Schritt der Kundenbearbeitung nicht gut durchdacht ist.

Eine Bestandsaufnahme der bilanziellen Ausgangslagen der relevanten Wettbewerber ist ebenfalls wichtig. Sie zeigt das Ausmaß unterschiedlicher Voraussetzungen zur Gewinnung neuer Gelder bei den einzelnen Banken. Zu versuchen, von einem relevanten Wettbewerbsinstitut Gelder zu gewinnen, das über eine hohe Aktivlastigkeit verfügt und demnach bestehende Einlagen im Zweifel auch mit ruinösen Margen verteidigen müsste, macht spieltheoretisch keinen Sinn. Die Ausgangslage und Handlungsoptionen der eigenen Wettbewerber zu durchdenken und zu verstehen, ist ein wichtiger Schritt zur Identifikation möglicher Wachstumspotenziale. Außerdem müssen die möglichen Akquisitionswege- und Kanäle für die Neugeldgewinnung analysiert werden, an die ebenfalls unterschiedliche Erfolgsvoraussetzungen geknüpft sind.

Growth Hacking als moderne Methode der Einlagengewinnung

Der Schlüssel, um gleichzeitig Wachstumspotenziale zu heben und einen ruinösen Preiskampf zu vermeiden, ist intelligentes Marketing. Gerade das Passivgeschäft ist auf der Kundenseite geprägt durch ein hohes Maß an Emotion im Entscheidungsverhalten. Eine erfolgreiche Kampagne holt die Kunden mit den richtigen Botschaften ab und lenkt sie geschickt durch die Kundenreise bis zum Abschluss. Mit Blick auf die Vielzahl an Möglichkeiten – an Botschaften und Kanälen – ist die Gestaltung der richtigen Kampagne nicht trivial. Eine Antwort darauf ist der Einsatz innovativer Growth Hacking-Methoden, die insbesondere von digitalen Wachstumsunternehmen entwickelt und angewendet werden.

Der Growth Hacking-Ansatz setzt auf den Dreiklang: Testen, Messen, Skalieren. In kurzer Zeit werden in Pre-Tests an Kunden oder Panels eine Vielzahl (z.B. 100 in 2-3 Wochen) an Stimuli und Botschaften über verschiedene Kanäle getestet (z.B. 100 in 2-3 Wochen) und das Potenzial bewertet. Daraus ergibt sich beispielweise, dass das Renditemotiv bei der Wahl der Einlage häufig nicht der entscheidende Punkt ist und in Botschaften daher andere Elemente der Entscheidungspsychologie zu adressieren sind. Anhand der Erkenntnisse werden A/B-Tests an echten Kunden durchgeführt, um die Ergebnisse zu validieren. Die Ergebnisse werden anschließend zur Verfeinerung der Tests genutzt. So werden innerhalb von wenigen Wochen mehrere Zyklen durchlaufen. Im Ergebnis steht so die erfolgversprechendste Kampagne bzw. die erfolgsversprechenden Kampagnen, die in die Umsetzung gebracht werden.

Fazit: Profitables Wachstum bei den Einlagen möglich

Grundlage für profitables Wachstum bei den Einlagen ist das profitable Halten der aktuellen Kundenbestände. Statt mit dem „Gießkannenprinzip“ das vorhandene Budget an Zinsaufwand undifferenziert über die Bestandsprodukte auszuschütten, sollten Banken attraktive neue Produkte schaffen, in die auch der preissensitive Bestand umbuchen kann, während die preisunsensiblen Gelder inaktiv bleiben und hohe Konditionenbeiträge erwirtschaften. Dazu gilt es ein attraktives, im Interesse von Bank und Kunden optimal differenziertes neues Portfolio an kurz-, mittel- und langfristigen Einlagenprodukten auszuarbeiten und Schnittstellen im Wertpapiervertrieb zu priorisieren. Die Entwicklung einer differenzierten Einlagenstrategie ist eine Top-Priorität für resiliente Retail Banken 2023.